認定支援機関 行政書士たいぞう事務所の小堀大藏です。

あなたの事業が成功するために何か役に立つ情報をできるだけわかりやすくお伝えしようと考え、このブログを書いています。

昨日までは、3日間にわたって日本政策金融公庫総合研究所の『2023年の中小企業の景況見通し』を取り上げました。

今日からは、日本の主要な信用調査機関である東京商工リサーチと帝国データバンクの2022年の総括や2023年の展望等をご紹介いたします。

本日は、東京商工リサーチ 2022年12月26日に投稿した「2022年を振り返って」を取り上げます。

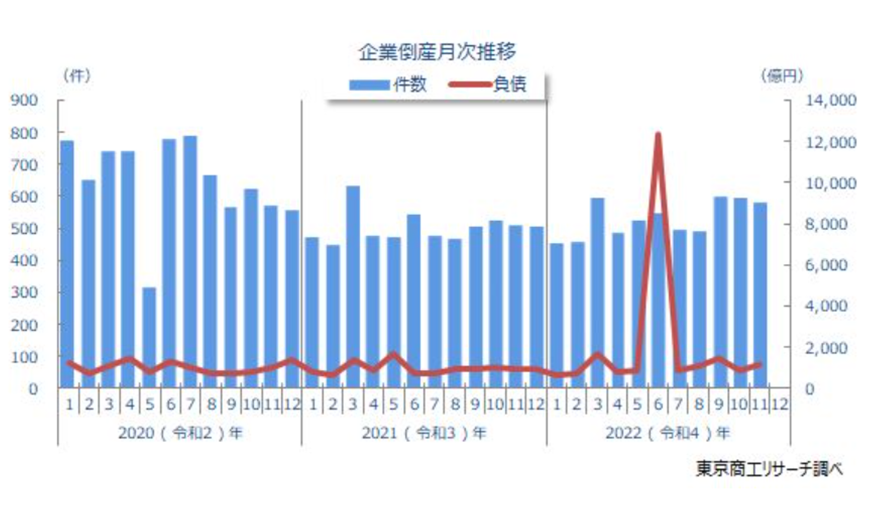

東京商工リサーチは、2022年には、「倒産件数は歴史的な低水準も底打ちから増勢へ」として、「ゼロ・ゼロ融資の元本返済が本格化し、2023年4月からは最長3年間猶予されていた利払いも始まる。一方で、業績回復が遅れ、返済原資を確保できない企業は少なくない。」と分析しています。

また、与信も大変難しくなっており、例えば、㈱コーケン(JA系列)や㈱シナジアパワー(東北電力・東京瓦斯)などのように「●●の系列企業」や「●●からの出資」は、信用の目安としてポイントになる」が、「ともすれば判断力を鈍らせる厄介なファクター」であるとし、新たな時代の倒産を紹介しています。

2023年、これからは、「実質無利子・無担保融資(ゼロ・ゼロ融資)をはじめとする資金繰り支援策は、コロナ禍で企業倒産の抑制に貢献した。」「一方で、2割近い企業がコロナ禍以降に「過剰債務」に陥る深刻な副作用も生み、その影響は4月以降の倒産の反転増というかたちで、次第に表面化しつつある」年になると分析しています。

保証協会の「2022年10月の代位弁済件数は2,379件とコロナ禍前の水準に戻しつつある。」とした上で、「ゼロ・ゼロ融資の利払いがスタートする。最長3年間の利子補給の終了は、収益改善が進まない企業には“サイレントキラー”にもなりかねない。」とも警告しています。

さらに、「「円安や原材料・資源高、エネルギーコスト増大などで中小企業の資金繰りは一段と厳しさを増している。支援効果が薄れ、コロナ関連支援の返済開始で2023年の企業倒産は増勢ピッチが速まる可能性も残している。」と結論づけています。

ところで、「ゼロ・ゼロ融資は企業だけでなく、金融機関の支援でもあったといえる。」と今まであまり表沙汰されていなかった側面も紹介しています。

「通常の貸出金利が1.0%を下回る低金利が続くなか、コロナ貸出は平均1.2%前後と高い金利に設定されている。さらに、元本は信用保証協会が100%保証、利子は自治体が補給していた(最長3年間)。…コロナ禍の当初は政府が「ノー審査」でも貸出を実行することを推奨した。それだけに貸出先確保に苦慮していた金融機関には貸出金を伸ばす絶好の機会でもあった。」 とその実態に切り込んでいます。

したがって、不要な貸付を展開していた事実が出てくることになります。

「資金繰りが改善しない企業を中心に、倒産の増加も危惧され、貸出先の消失が避けられない。ただでさえ、収益環境が厳しい金融機関が生き残りをかけて、他行との連携などを含め金融再編の流れが活発になることも予想される。」とコロナ禍の処理の中で、金融業界でも次の展開が予想されることを紹介しています。

金融業界については、「2023年は、コロナ禍で傷んだ企業の経営再建と同時に、金融機関も目利き力や経営能力が試される年になるかもしれない。」という言葉で東京商工リサーチは、「2022年を振り返って」を結んでいます。

さらに、ここにきて日銀の方針が変わりつつあり、金利の上昇は、確実に金融機関の環境を改善することになります。しかし、ここから先は、「何を本当に」と定義してよいかわかりませんが、「本当に」新しい時代に必要な企業と金融機関が活躍し、日本経済の再生を担ってほしいものです。

同時に、日本中のお店が大手のチェーンばかりで、どこの町でも同じ風景にならないよう期待します。その町独自の小規模事業者が生き残って、新しい街づくりをしてほしいものです。

高齢化や人口減の中で、地域社会が活性化し、明るい未来を描けるよう、独自の強みを持った街づくりをたのしみしています。私もしっかりと地元に張り付いて、何かの形でお役に立てればと祈念しています。