認定支援機関 行政書士たいぞう事務所の小堀大藏です。

あなたの事業が成功するために何か役に立つ情報をできるだけわかりやすくお伝えしようと考え、このブログを書いています。

経営者保証に関しては、思ったほど説明されていないので、今週は、このことを取り上げます。昨年11月上旬に、このブログでは、「金融機関の監督指針の改定(経営者保証の取扱いの変更)」で取り上げましたが、正直、金融機関側が従来の慣習から抜け出すには、ハードルが高い政策転換です。

さて、本日は、当初の経営者保証ガイドラインの内容を再確認します。

中小企業庁のHPでは、「経営者保証ガイドライン」について、以下のように紹介されています。

「経営者保証」には、経営への規律付けや資金調達の円滑化に寄与する面がある一方、経営者による思い切った事業展開や早期の事業再生、円滑な事業承継を妨げる要因となっているという指摘もある。

これらの課題の解決策として、全国銀行協会と日本商工会議所が「経営者保証に関するガイドライン(以下、「ガイドライン」とする)」を策定(平成25年12月5日公表、平成26年2月1日適用開始)。

また、事業承継時に経営者保証が後継者候補確保の障害となっていることを踏まえ、金融機関と中小企業者の双方の取組を促すため、政府として「事業承継時の経営者保証解除に向けた総合的な対策」(令和元年5月)を実施している。

「経営者保証に関するガイドライン」とは、「会社が金融機関から受ける融資について、連帯保証人として経営者個人による保証「経営者保証」」をすることで、「経営者による思い切った事業展開や、保証後に経営が窮境に陥った場合における早期の事業再生を防げる要因となっている」と指摘されていました。

そこで、このガイドラインは、「融資の際に経営者保証が不要な条件」及び、「早期に事業再生や廃業を決断した場合」の優遇策を示しています。従来のように経営者個人としても破たんし、二度と復活できないようなリスクを軽減する方向性を出していました。

ただし、「ガイドライン」に法的な拘束力はありませんし、「中小企業、経営者、金融機関共通の自主的なルール」とされました。その結果、金融機関側での積極的な対応は十分ではありませんでした。

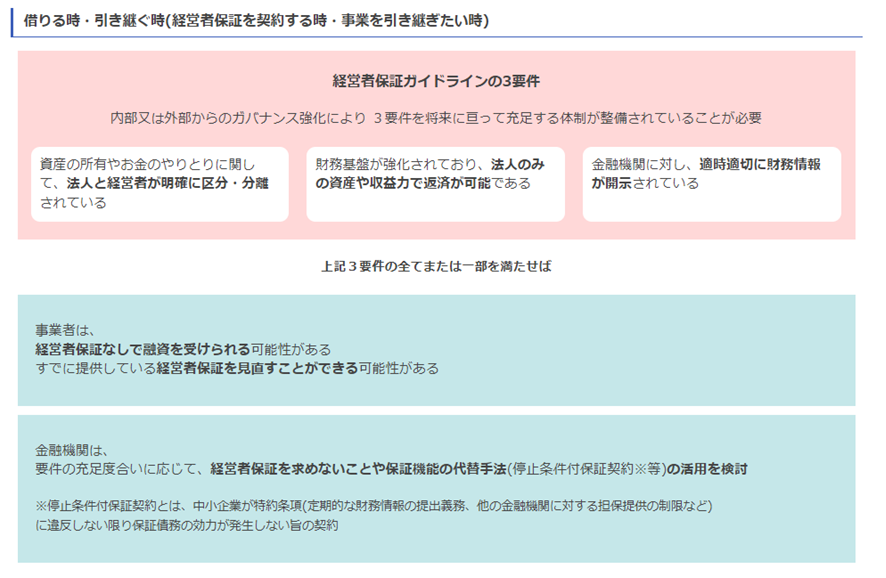

具体的には、「一定の経営状況であれば、経営者保証なしの融資も可能」ということです。つまり「ガイドラインにより下記のような経営状況であれば、中小企業は経営者保証なしでも融資を受けられる可能性があります。(下線 小堀)」と説明されていました。

(1)法人と経営者の関係の明確な区分・分離

- 融資を受けたい企業は、役員報酬・賞与・配当、オーナーへの貸付など、法人と経営者の間の資金のやりとりを、「社会通念上適切な範囲」を超えないようにする体制を整備し、適切な運用を図る。

- そうした体制の整備・運用状況について、公認会計士・税理士などの外部専門家による検証を行い、その結果を債権者に適切に開示することが望ましい。

(2)財務基盤の強化

- 融資を受けたい企業は、財務状況や業績の改善を通じた返済能力の向上に取り組み、信用力を強化する。

(3)経営の透明性

- 融資を受けたい企業は、自社の財務状況を正確に把握し、金融機関などからの情報開示要請に応じて、資産負債の状況や事業計画、業績見通し及びその進捗状況などの情報を正確かつ丁寧に説明することで、経営の透明性を確保する。

- 情報を開示した後に、事業計画・業績見通し等に変動が起きた場合は、自発的に金融機関に報告するなど、適時適切な情報開示に努める。

- 情報開示は、公認会計士・税理士など外部専門家による検証結果と合わせた開示が望ましい。

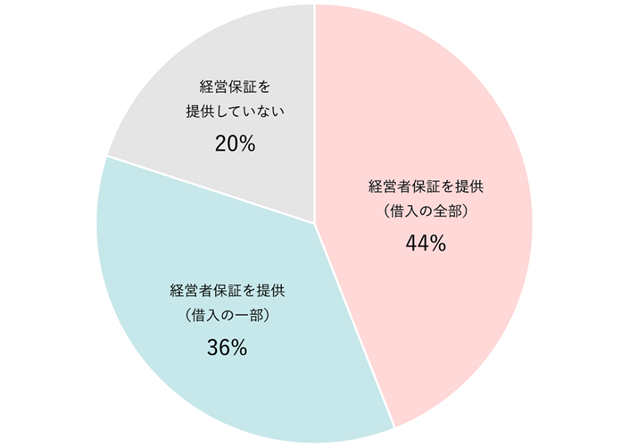

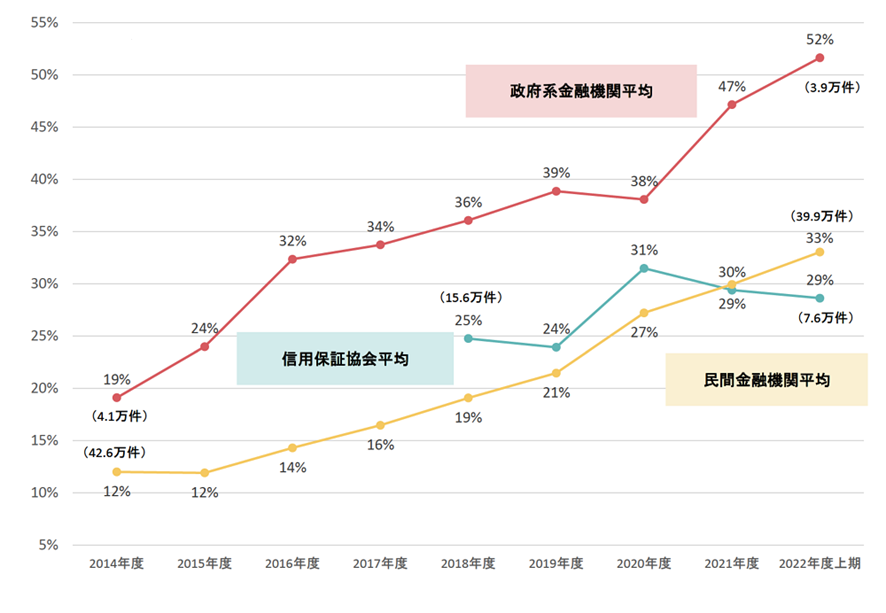

結果的に、2020年のデータでも以下のような状況でした。